Welche Informationsquellen sind für die Anlageentscheidung am relevantesten?

TOP-Thema im Mai 2016:

Innerhalb einer Metastudie wird der Stand der empirischen Forschung hinsichtlich der Relevanz verschiedener Informationsquellen für die Entscheidungsfindung von Eigenkapitalinvestoren konsolidiert. Die Metastudie ermittelt eine Rangfolge der Informationsquellen und erlaubt den Vergleich der Bedeutung der Quellen untereinander. So entstehen für institutionelle und individuelle Investoren jeweils eindeutige Typologien der Informationsbeschaffung.

(Der nachfolgende Beitrag ist ein Ausschnitt aus einer künftig erscheinenden Publikation. Weitere Informationen folgen in Kürze.)

1. Motivation

Effektive Finanzkommunikation ist für kapitalmarktorientierte Unternehmen von größter Bedeutung. Naturgemäß bestehen zwischen dem Investor als Prinzipal und dem Unternehmen als Agent Informationsasymmetrien hinsichtlich dessen wirtschaftlicher Lage und Leistungsfähigkeit. Analog zu Akerlofs Beschreibung des Marktes für Gebrauchtwagen, erschweren diese Informationsasymmetrien die Bewertung von Eigenkapital durch Investoren und führen dazu, dass besonders leistungsfähige Unternehmen tendenziell unterschätzt und leistungsschwache Firmen tendenziell überschätzt werden (AKERLOF (1970)).

Ziel der Finanzkommunikation ist es, die Informationslücke zwischen dem Unternehmen und seinen Investoren zu verringern und so eine Bewertung, die möglichst nahe am intrinsischen Wert des Unternehmens liegt, zu ermöglichen. Firmen, deren Ertragskraft unter stärkerer Informationsasymmetrie unterschätzt worden wäre, versprechen sich hiervon eine weniger volatile Kursentwicklung und verringerte Eigenkapitalkosten (SIEBER ET AL. (2014)). Insgesamt ergibt sich somit ein positiver Effekt auf den Unternehmenswert (LAIER (2011)).

Unternehmen, die ihre Kapitalmarktkommunikation wertmaximierend gestalten möchten, müssen ihre Kommunikationsbemühungen daher konsequent an den Bedürfnissen ihrer Investoren orientieren. Fraglich ist allerdings, worin dieses Informationsbedürfnis besteht. Diverse Studien haben sich mit der Frage befasst, welche Quellen Investoren mit welchem Ziel nutzen, wenn sie ihre Investitionsentscheidungen treffen. Teilweise berufen sie sich dabei aber nur auf kleine Stichproben oder untersuchen nicht das komplette Spektrum der relevanten Informationsquellen. Gegebenenfalls kommen sie sogar zu gegenteiligen Ergebnissen, sodass sie nur in geringem Umfang Orientierung für die Praxis bieten. Je besser jedoch das tatsächliche Informationsbeschaffungsverhalten von Investoren verstanden wird, desto besser können die tatsächlichen Informationsbedürfnisse der Investoren identifiziert und folglich bedient werden.

Der vorliegende Beitrag fasst empirische Untersuchungen über die Informationsbeschaffung von Investoren in entwickelten Kapitalmärkten zusammen und liefert somit robuste Erkenntnisse über die Relevanz unterschiedlicher Informationskanäle für Investitionsentscheidungen. So entsteht eine Orientierungshilfe für die Umsetzung wertorientierter Kapitalmarktkommunikation in der Praxis.

2. Relevanz einzelner Informationsquellen für private und institutionelle Investoren

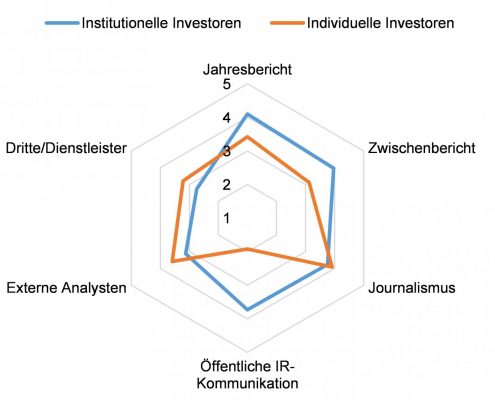

Eine Aussage darüber, wie sich der Informationsbeschaffungsprozess zwischen den privaten und institutionellen Investoren unterscheidet, wird durch eine vergleichende Betrachtung der Informationsquellen, die von beiden genutzt werden, ermöglicht. Dieser Vergleich ist in Abb. 1 dargestellt.

Abb. 1: Vergleich der von beiden Investorenklassen genutzten Informationsquellen

Auffällig ist zunächst, dass Quellen, die speziell für die Kapitalmarktkommunikation vorgesehen sind, von institutionellen Investoren stärker genutzt werden. Sie weisen dem Jahresbericht, den Zwischenberichten und der öffentlichen IR-Kommunikation höhere Relevanz zu. Demgegenüber schneiden Quellen, die verarbeitete Informationen bieten, so wie Dritte und Dienstleister oder externe Analysten bei individuellen Investoren besser ab.

Um die Robustheit dieser Erkenntnisse zu bewerten, wurde zunächst mittels ANOVA festgestellt, dass sich die Bewertungen aller Informationsquellen zwischen den Investorenklassen nicht statistisch signifikant voneinander unterscheiden (F=0,13 < Fkrit=4,45). Auf dieser Basis wurde bewertet, inwiefern Unterschiede einzelner Quellen statistisch signifikant sind. Das ist für den Jahresbericht und für die öffentliche IR-Kommunikation der Fall.

Interessant ist in diesem Zusammenhang auch, dass journalistische Quellen scheinbar von beiden Investorenklassen gleichermaßen geschätzt werden. Vor dem Hintergrund, dass die vorangegangene Diskussion dieser Quelle lediglich im Kontext individueller Investoren Bedeutung eingeräumt hatte, ist das bemerkenswert. Allerdings muss beachtet werden, dass die Darstellung in Abb. 1 die Informationsquellen ohne die investorenspezifischen Quellen darstellt. Diese unterscheiden sich indes zwischen den Klassen signifikant (F=13,16 > Fkrit=6,61) dahingehend, dass für individuelle Investoren unwichtige und für institutionelle Investoren wichtige Quellen ausgelassen werden. Im Kontext wird somit klar, dass „Journalismus“ für individuelle Investoren eine bedeutende Rolle einnimmt, während er für institutionelle Investoren nur von untergeordneter Bedeutung ist.

Insgesamt zeichnet die vergleichende Beurteilung das Bild der getrennten Darstellungen fort. Das Verhalten der Informationsbeschaffung von institutionellen und individuellen Investoren unterscheidet sich auch innerhalb der von beiden Klassen genutzten Quellen dahingehend, dass institutionelle Investoren einen stärkeren Fokus auf Quellen legen, die dediziert für die Kapitalmarktkommunikation vorgesehen sind, während individuelle Investoren vornehmlich den Quellen Bedeutung schenken, die Informationen im Kontext liefern und die auch bei weniger professioneller Herangehensweise verwertbar sind.

SCHRIFTTUM

AKERLOF, G. A. (1970): The market for ‘lemons’: quality uncertainty and the market mechanism. The Quarterly Journal of Economics 84, 488-500.

ARNSWALD, T. (2001): Investment behaviour of German equity fund managers-an exploratory analysis of survey data. Discussion Paper.

BROWN, L. D./CALL, A. C./CLEMENT, M. B./SHARP, N. Y. (2015): Inside the “Black Box” of Sell-Side Financial Analysts. Journal of Accounting Research 53, 1-47.

DEAVES, R. (2006): How Are Investment Decisions Made?

ELLIOTT, W. B./HODGE, F. D./JACKSON, K. E. (2008): The Association between Nonprofessional Investors’ Information Choices and Their Portfolio Returns: The Importance of Investing Experience. Contemporary Accounting Research 25, 473-498.

GASSEN, J./SCHWEDLER, K. (2010): The Decision Usefulness of Financial Accounting Measurement Concepts: Evidence from an Online Survey of Professional Investors and their Advisors. European Accounting Review 19, 495-509.

HIPPEL, B. (2011): Konzernlagebericht und Kapitalmarkt: Eine empirische Analyse der Berichtspflichten nach HGB und DRS. (J. Baetge & H.-J. Kirsch, Eds.). Düsseldorf.

KIRCHHOFF, K. R./PIWINGER, M. (2007): Kommunikation mit Kapitalgebern: Grundlagen der Investor Relations. In Handbuch Unternehmenskommunikation (pp. 723-740). Gabler.

LAIER, R. (2011): Value Reporting – Analyse von Relevanz und Qualität der wertorientierten Berichterstattung von DAX-30 Unternehmen. (H.-J. Wurl & R. Quick, Eds.). Wiesbaden: Gabler.

LOIBL, C./HIRA, T. K. (2009): Investor information search. Journal of Economic Psychology, 30(1), 24-41.

PELLENS, B./SCHMIDT, A. (2014): Verhalten und Präferenzen deutscher Aktionäre. Frankfurt a.M.: Deutsches Aktieninstitut.

PENNING, T. (2011): The Value of Public Relations in Investor Relations: Individual Investors’ Preferred Information Types, Qualities, and Sources. Journalism & Mass Communication Quarterly 88, 615-631.

SCHWARZKOPF, D. L. (2007): Investors’ attitudes toward source credibility. Managerial Auditing Journal 22, 18-33.

SIEBER, T./WEIßENBERGER, B. E./OBERDÖRSTER, T./BAETGE, J. (2014): Let’s talk strategy: the impact of voluntary strategy disclosure on the cost of equity capital. Business Research 7, 263-312.

VERGOOSSEN, R. G. (1993): The use and perceived importance of annual reports by investment analysts in the Netherlands. European Accounting Review 2, 219-244.

ZERFAß, A./KÖHLER, K./KISS, P./ADLER, S./HAKER, M./MÜLLER, M. C., … RAULF, A. (2012): Anlegerstudie 2012: Informationsanforderungen von Privatanlegern und Perspektiven für Investor Relations Impressum. Leipzig.

Hinterlasse einen Kommentar

An der Diskussion beteiligen?Hinterlasse uns deinen Kommentar!